Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Кредитная история — документ, в котором фиксируется ваше поведение как заемщика. Кредитная история есть у каждого, кто хоть раз обращался за кредитом, даже если его не одобрили. Когда вы приходите в банк за кредитом, сотрудник банка оценивает вас в том числе по кредитной истории.

Вина кредитора или БКИ

Сотрудники банков и МФО ведут карточки заемщиков. Данные из карточек передаются в бюро кредитных историй (БКИ), а затем попадает в кредитную историю.

Если сотрудник банка ошибется при заполнении карточки, например, не укажет, что вы закрыли кредит, то и в кредитной истории кредит будет числиться открытым или даже просроченным.

Технические сбои тоже могут исказить данные в кредитной истории. Так, «Ренессанс Кредит» искажал кредитную историю клиенту в течение нескольких лет, списывая платежи по кредиту с нарушением графика. Задержки банка заносились в кредитную историю как просрочки.

Еще случается задвоение профиля. В этом случае кредитная история одного человека ошибочно присваивается другому — полному однофамильцу. В зоне риска люди с популярными фамилиями, например, Ивановы, Андреевы, Кузнецовы.

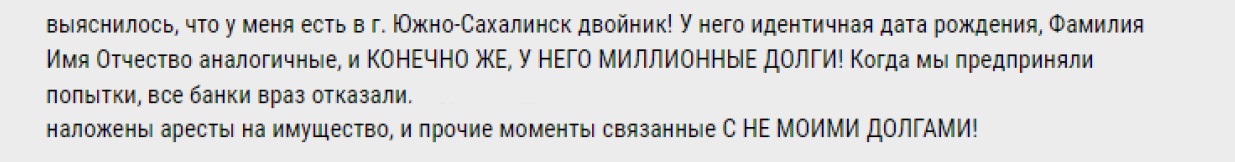

Кредитный брокер Светлана Казаринова рассказала случай про задвоение профиля. К ней обратился некто Кузнецов, которому отказывали все банки. Заемщик утверждал, что всегда исправно платил кредиты. Запросили его кредитную историю и увидели просрочки платежей по нескольким кредитам. Один долг даже дошел до судебных приставов. Оказалось, что из-за технической неисправности в кредитную историю Кузнецова попали займы однофамильца из другого региона.

Фрагмент отзыва Кузнецова о работе Светланы Казариновой:

Что делать

Запросите кредитную историю. Проверьте, соответствует ли информация действительности. Если найдете ошибки, обратитесь к кредитору. Сообщите ему об ошибке и попросите исправить. Сразу подготовьте доказательства: чеки, квитанции, выписки. Банк обязан рассмотреть ваше заявление в течение 30 дней.

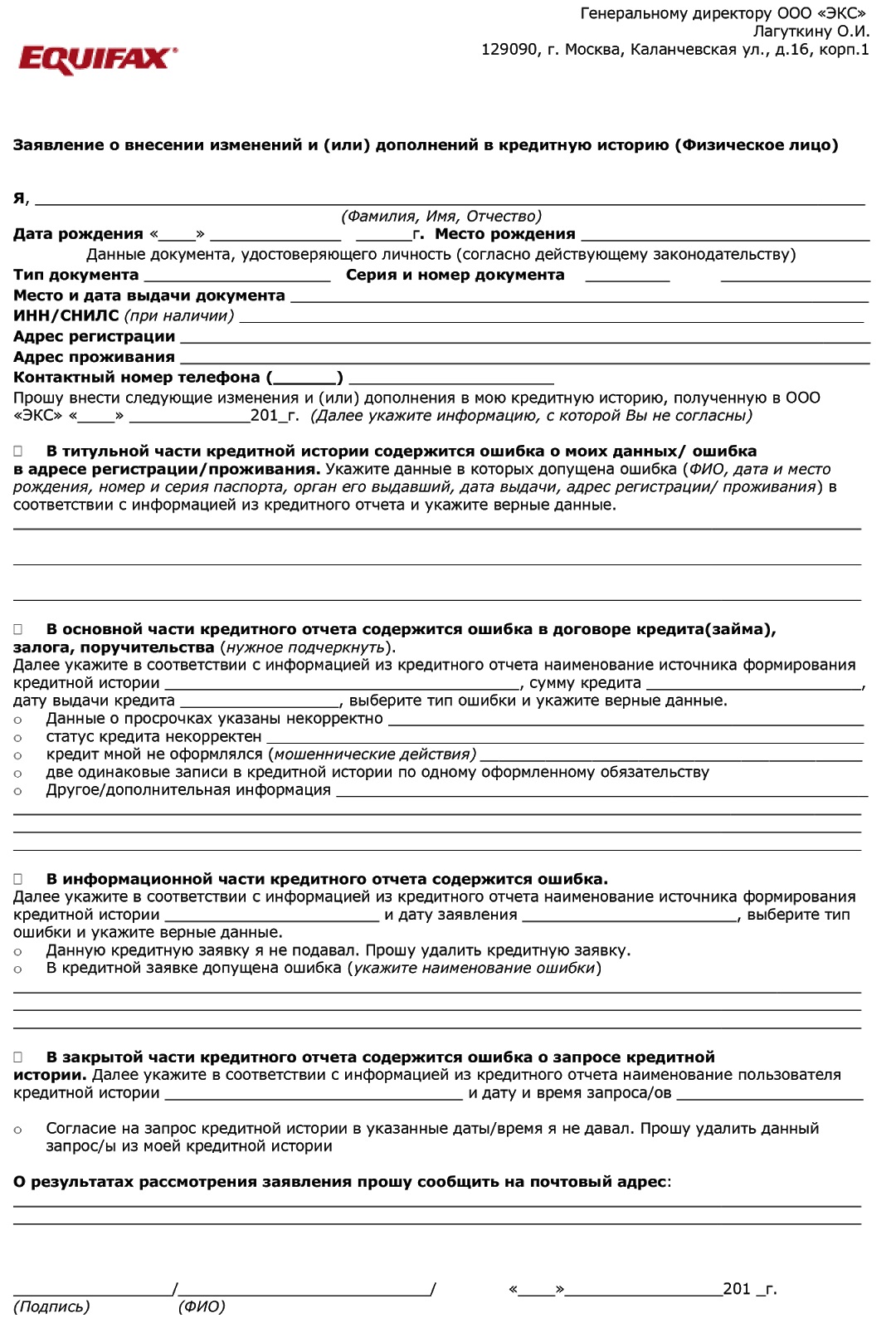

Если кредитор откажется исправлять данные или проигнорирует просьбу, обратитесь в БКИ, в котором вы запросили кредитную историю. Расскажите сотруднику БКИ об ошибке и нежелании кредитора ее исправлять. Бюро напрямую обратится к кредитору и разберется в ситуации.

Мошенники

Мошенники могут взять кредит на утерянный паспорт или на его копию. Разумеется, выплачивать такой кредит они не будут — в кредитной истории появится просрочка. Если кредитор найдет ваши контактные данные, то сообщит о долге. В противном случае вы будете жить в неведении, пока не проверите кредитную историю.

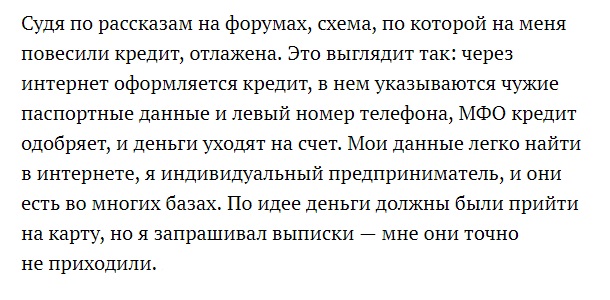

С развитием онлайн-кредитования у мошенников появляются новые способы незаконного кредитования. Раньше они либо подделывали паспорта, либо искали сообщников в банках или МФО. Сейчас микрокредитные организации дают займы через интернет без встречи с заемщиком.

Что делать

Если вы увидели в кредитной истории чужой кредит или вам звонят с требованием погасить неизвестный долг, скорее всего, вы столкнулись с мошенничеством.

Первое правило — не платите. Это не ваш долг и не вам за него отвечать.

Найдите в кредитной истории кредиторов, которые выдали деньги мошенникам. В найденных организациях попросите вашу карточку и проверьте паспортные данные. При совпадении данных пишите заявление.

Напишите заявление в полицию для возбуждения уголовного дела по статье 327 (подделка документов) или 159 (мошенничество) УК РФ.

Идите в суд, если кредитор настаивает на вашей причастности к кредиту.

Вина заемщика

Вы проверили кредитную историю, не нашли в ней неточностей и незнакомых займов. Но кредиты все равно не одобряют. Как в таком случае установить причину?

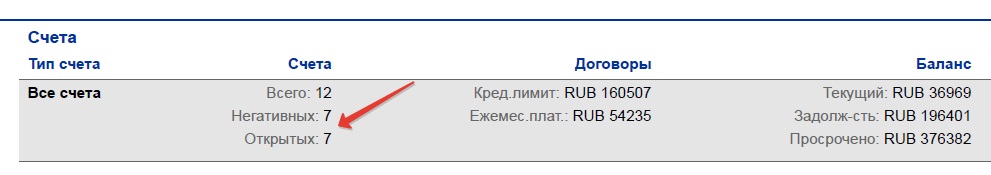

Просрочки

В первую очередь проверьте активные просрочки платежей. Вы найдете их на первой странице кредитной истории.

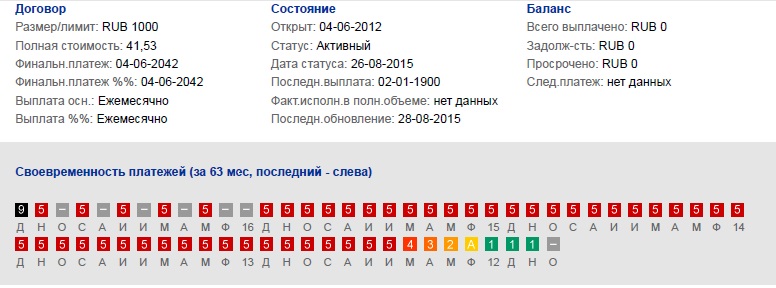

Чтобы найти кредиторов, которым вы просрочили платежи, перейдите к разделу «Счета». Здесь указаны все выданные кредиты. Найдите активные и посмотрите на графики платежей из цветных квадратов. Если все квадраты зеленые — все в порядке, просрочек нет. Если желтые, оранжевые, красные или черные — вы просрочили платежи.

Чем темнее цвет, тем больше просрочка. Серые квадраты — банк в эти месяцы не передавал сведения в БКИ

Просрочки в закрытых кредитах тоже негативно сказываются на репутации заемщика. Особенно плохи просрочки, которые:

- допущены менее двух лет назад;

- продолжительностью дольше 30 дней;

- если после последнего просроченного кредита не выплачен другой, без проссрочек.

Микрозаймы и заявки на кредит

Даже если вы исправно выплачиваете заемные деньги, кредитную историю можно испортить частыми обращениями в микрофинансовые компании и заявками на кредиты.

К микрозаймам банки настороженно относятся, потому что они сигнализируют о финансовых трудностях. Если микрозаймов не больше двух в год — беспокоиться не стоит. Если больше, банк решит, что у вас нестабильная финансовая ситуация или вы не умеете планировать траты. Такому заемщику откажут.

Опасно обращаться за кредитом сразу в несколько банков — это фиксируется в кредитной истории. Банк увидит, что заемщик за неделю попытался получить деньги сразу у пяти кредиторов. Этот заемщик либо ищет лучшие условия по кредиту, либо ему срочно нужны деньги. Для подстраховки банк выбирает худший сценарий (острая нужда в деньгах), поэтому отказывает.

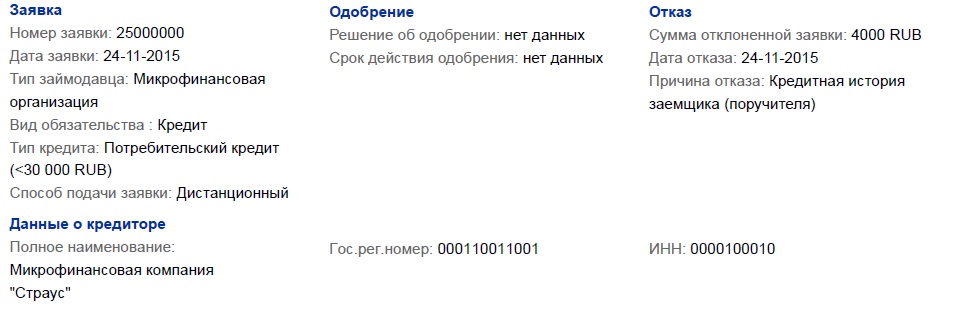

Вы можете увидеть свои заявки на кредиты в Информационной части кредитной истории:

Что делать

Первым делом погасите открытые задолженности платежей по кредитам. Каждый месяц просрочки ухудшает репутация заемщика.

Закрытые просрочки «лечатся» временем и новыми кредитами. С каждым годом значимость просрочки снижается, а шансы на кредит увеличиваются. Чтобы ускорить процесс восстановления кредитной репутации, возьмите кредит на товар (POS-кредит) или кредитную карту. Для этих кредитных продуктов к заемщикам не очень высокие требования.

Образцово выплатите POS-кредит: без просрочек и опережения платежей. Опережение играет против вас. Чем быстрее вы погасите кредит, тем меньше «зеленых квадратиков» появится в кредитной истории. Банк не сможет оценить вашу платежную дисциплину на длинной дистанции. Поэтому для восстановления кредитной возвращайте деньги строго по графику.

Для кредитной карты важна регулярность. Активно пользуйтесь ей в течение года — это поправит вашу кредитную репутацию.

Испорченная кредитная история: памятка по исправлению

Если планируете в ближайшем будущем брать крупный кредит или уже получаете отказы, загляните в кредитную историю. Возможно, у вас испорченная кредитная история.

Если встретите ошибки (закрытый кредит числиться открытым или просроченным), связывайтесь с кредитором и вместе с ним разбирайтесь в проблеме. Возможно, кредитор откажется разбираться. Тогда обращайтесь в БКИ: напишите заявление и приложите доказательства ошибки. Действуйте по такой же схеме, если встретите в кредитной истории чужие кредиты. Это могут быть происки мошенников. Если факт мошенничества подтвердится, пишите заявление в полицию.

Если кредитная история испорчена по вашей вине, заявления не помогут. Придется восстанавливать репутацию:

- Погасите открытые просрочки платежей.

- Перекройте просрочки в прошлом POS-кредитами и выплатами по кредитной карте.

- Не обращайтесь за кредитом чаще трех раз в месяц и не частите с микрозаймами. Один–два микрозайма в год для банков некритичны, но при большем количестве шансы на кредитование резко снижаются.