Банк России решил упорядочить деятельность микрофинансовых организаций. С 29 марта 2016 года все микрофинансовые организации (МФО) разделены на два вида: микрофинансовые компании (МФК) и микрокредитные компании (МКК). В чем разница между ними?

Банк России решил упорядочить деятельность микрофинансовых организаций. С 29 марта 2016 года все микрофинансовые организации (МФО) разделены на два вида: микрофинансовые компании (МФК) и микрокредитные компании (МКК). В чем разница между ними?

Микрофинансовые и микрокредитные компании

И микрофинансовые и микрокредитные компании являются разновидностью микрофинансовых организаций (МФО) и создаются для получения прибыли путем выдачи микрозаймов.

Основное отличие между компаниями заключается в том, что микрофинансовые компании имеют право для своей деятельности привлекать средства физических лиц в виде займов, а также юридических.

Микрокредитные компании могут использовать средства физ. лиц, только если они являются учредителями, деньги же юридических лиц можно использовать без ограничения.

Микрофинансовые компании (МФК)

- Уставный капитал — не менее 70 миллионов рублей.

- Могут использовать деньги юридических лиц.

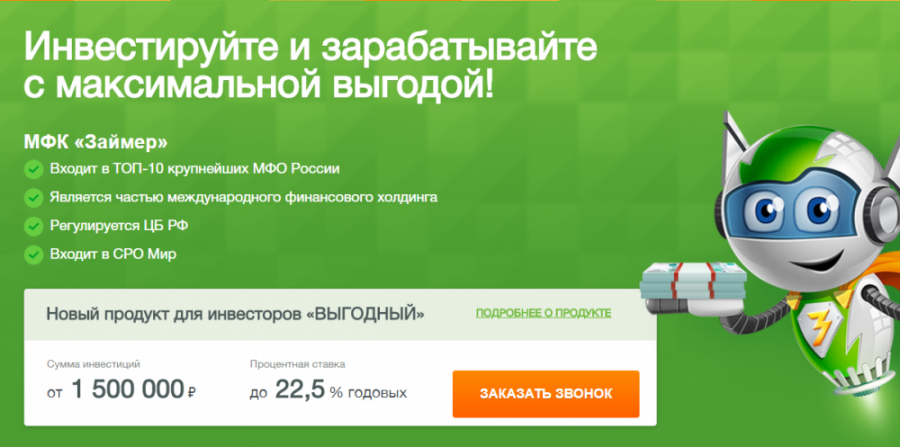

- Могут привлекать деньги физических лиц и ИП, не являющихся учредителями компании, но размер основного долга по займу МФК перед физическим лицом не может быть ниже 1,5 миллиона рублей.

- Не могут выдавать микрозаймы физ. лицу, если его общий долг перед МФО превысил 1 миллион руб.

- Выдают займы юридическим лицам и ИП на сумму не более 3 миллионов рублей (общая сумма основного долга перед МФО).

- Имеют право выпускать и размещать облигации.

- Могут предоставлять собственные облигации физическим лицам, но с номинальной стоимостью не ниже 1 500 000 руб. либо только квалифицированным инвесторам.

- Не могут заниматься производственной и торговой деятельностью.

Микрокредитные компании (МКК)

- Размер уставного капитала может быть любым.

- Могут привлекать средства только юридических лиц.

- Не могут привлекать деньги граждан и ИП, кроме денег своих учредителей.

- Не могут выдавать микрозаймы физ. лицу, если сумма его основного долга перед МФО превысила 500 тыс. руб.

- Могут выдавать займы юридическим лицам и ИП, но сумма их основного долга не должна превысить 3 миллиона рублей.

- Не имеют права выпускать облигации и размещать их.

- Могут заниматься другими видами деятельности: производством и торговлей.

- Не могут поручить кредитной организации провести идентификацию клиента-физ. лица.

- Имеют право заниматься производственной и торговой деятельностью.

Новые названия МФО

МКК и МФК — это разновидности микрофинансовой организации (МФО). По умолчанию, с 29 марта 2016 г. все МФО, зарегистрированные в государственном реестре Центробанка относятся к микрокредитным компаниям. В течение года организации должны определиться со своим статусом. Те из них, которые хотят стать микрофинансовыми компаниями, должны увеличить свой уставный капитал до необходимого размера.

К МФК предъявляется больше требований, но и возможностей в микрофинансовой деятельности у них больше. Большинство организаций так и останутся микрокредитными компаниями, высокий уставный капитал не позволит стать МФК.

После переходного периода, к 29 марту 2017, все микрофинансовые организации должны указывать в своем наименовании к какому типу МФО они относятся, вместе с организационной правовой формой, например, МФК Быстроденьги (ООО). В наименовании больше не должно быть указано слов «микрофинансовая организация» и «МФО».

Нина Полонская