Что такое инвестиции в МФО? Так же как у банков, у микрофинансовых организаций есть две противоположные стороны деятельности: выдача микрозаймов и привлечение займов под процент. Проценты по таким займам в 2-3 раза больше, чем по банковским вкладам. Но более высокая доходность, как всегда сопряжена с большим риском.

Инвестиции в МФО

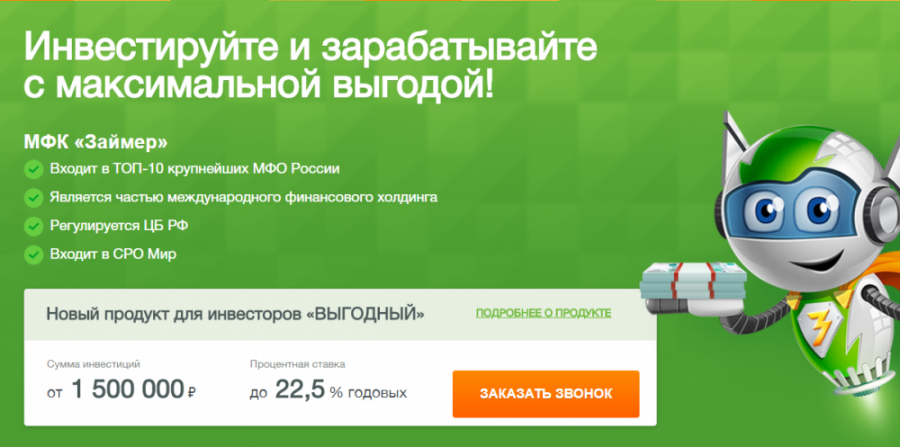

Привлекать займы у физических лиц и индивидуальных предпринимателей, могут не все микрофинансовые организации, а только те, которые являются микрофинансовыми компаниями (МФК). В их названии обязательна аббревиатура — МФК. Например, АО МФК «Городская Сберкасса».

Согласно законодательству, размер вклада не может быть ниже 1,5 миллиона рублей. Это ограничение сразу делает данную инвестицию недоступной для большинства инвесторов.

Высокий порог вклада — гарантия профессионального подхода к данной инвестиции.

При частичном снятии вложенных денег остаток также не должен быть меньше минимального лимита — 1,5 млн руб. Юридические лица могут размещать свои средства в любых микрофинансовых организациях без ограничений.

А вот у кредитных потребительских кооперативов (КПК) нет ограничений на привлечение денег. Особенность вложений в КПК — обязательное членство. Инвестор выступает в двух ипостасях — собственника и вкладчика.

Доход от вложений в МФО

Инвестиции в МФО можно делать не только в рублях, но и в иностранной валюте. Сроки разнообразны, определяются месяцами. Выплата процентов возможна ежемесячно или в конце срока, как с капитализацией, так и без

Обратите внимание: МФО не обязаны по первому требованию возвращать вложенные деньги. В отличие от банков, где каждый вклад подлежит досрочному возвращению без комиссий и штрафов, но с возможной потерей начисленных процентов. МФО досрочно возвращает инвестированные деньги, если это оговорено в договоре. Обязанности делать это, у них нет.

Из 2150 действующих МФО (на 05.06.2018) в настоящее время микрофинансовых компаний всего 64. И не все МФК пользуются возможностью привлекать деньги у физических лиц.

Ставки по процентам довольно разнообразны. Если задать условие: вложение стоимостью 1,5 млн рублей на 12 месяцев, то получится следующая картина:

Микрофинансовые компании, привлекающие деньги у физических лиц

| Наименование МФК | Торговое название | Годовая ставка | Примечание |

|---|---|---|---|

| ООО МФК «Займер» | Робот Займер | 19% | |

| ООО МФК "Быстроденьги" | Быстроденьги | 13% | Неудобный калькулятор на сайте. |

| ООО МФК «Саммит» | Центр займов | 15% | При досрочном изъятии после 6 мес. - 10%. |

| АО МФК «Городская Сберкасса» | Городская Сберегательная Касса | 16,5% | Есть возможность частичного снятия. |

| ООО МФК «Мани Мен» | MoneyMan | 15% | |

| ООО МФК «Кредитех Рус» | Kredito24 | 15% | |

| ООО МФК «ЭйрЛоанс» | Kviku | 18% | 19% с капитализацией |

| ООО МФК «Кредит 911» | Кредит 911 | 16% |

Данный список МФК, привлекающих инвестиции физлиц, не полный и случайный, не является каким-либо рейтингом.

Риски

В отличие от банковского вклада, инвестиции в МФО не страхуются Агентством страхования вкладов, в случае банкротства МФО государство деньги не возместит.

Есть риск вложить деньги в финансовую пирамиду. Много компаний предлагают вложить деньги под высокий процент. Они не являются ни банками, ни МФО. В договоре не указывается никакая ответственность за сохранность денежных средств. Такие компании могут активно рекламировать себя.

Деятельность МФО не лицензируется, но подлежит обязательному включению в государственный реестр микрофинансовых организаций. МФО получает свидетельство Банка России о включении в реестр. Чтобы уменьшить риски необходимо:

- Проверить находится ли данная компания в госреестре МФО. На официальном сайте Центробанка РФ можно скачать реестр микрофинансовых организаций и посмотреть, как действующие МФО, так и исключенные из реестра.

- Проверить является ли организация членом СРО.

- Страхование — еще один вариант обезопасить собственные средства. Страхование желательно двух видов: рисков микрофинансовой организации и страхование, где выгодоприобретателем является инвестор.

Благодаря делению всех МФО на микрокредитные и микрофинансовые организации, инвестору стало легче просчитывать риски. К микрофинансовым компаниям, имеющим право привлекать деньги физлиц и ИП, не являющимися учредителями организации предъявляются более строгие правила по сравнению с микрокредитными компаниями:

- Уставный капитал микрофинансовых компаний не должен быть менее 70 млн рублей.

- Обязателен ежегодный аудит;

- Постоянный надзор Центробанка.

Кроме этого МФК, как любая микрофинансовая организация должна:

- участвовать в саморегулируемой организации (СРО);

- формировать резервы на возможные потери по займам;

- соблюдать нормативы ликвидности и достаточности собственных средств.

Налогообложение инвестиций в МФО

Налогообложение от дохода МФО, отличается от налогообложения банковских вкладов и вложений в потребительские кооперативы. Там облагаются доходы свыше ставки рефинансирования + 5 процентных пунктов. Ставка НДФЛ — 35%.

Вложения в МФК облагаются по стандартной ставке НДФЛ — 13%. Полученный доход облагается полностью, не зависимо от процентной ставки.

Например, инвестиции в МФО — 2 млн рублей на 12 месяцев, доход — 20% годовых.

Налоговая база — 2 млн х 20% = 400 тыс. руб.

НДФЛ = 400 тыс. х 13%=52 тыс.

МФО выступает налоговым агентом: сам удерживает сумму налога, перечисляет в бюджет и отчитывается перед налоговой.

Вложения в МФО

Надо ли вкладывать деньги в микрофинансовые организации? Сумма входа в эти инвестиции велика, здесь надо провести предварительную работу, проверить:

- учредительные документы (наличие в реестре МФО, принадлежность к СРО)

- репутацию фирмы (новости в СМИ, отзывы);

- рейтинги;

- возраст компании и ее историю;

- финансовую отчетность;

- страховую компанию, в которой МФК застраховала свою ответственность (чем крупнее и авторитетнее страховая, тем лучше);

- участие в системе финансового омбудсмена;

- процентную ставку (вызывающе высокая ставка по сравнению с другими компаниями должна насторожить).

Обязательно изучите договор займа и договор страхования.

Инвестиции в МФО требуют профессионального подхода, потому что сумма и риск велики. Для начинающего инвестора лучше ограничиться банковским вкладом.